近日,蚂蚁金服“招财宝”亿元逾期事件,震荡整个互金圈。

这出剧情跌宕起伏的大戏,最后又陷入“萝卜章”的狗血剧情之中,让人啼笑皆非。

值得注意的是,这个事件背后,有一个重要“推手”——它在其中,充当必不可少的通道,是一切得以实施的前提和起点。

这个推手,就是广东金融高新区股权交易中心有限公司(简称粤股交)。

实际上,全国已有几十家类似的交易所,他们由地方金融办或金融局审批通过,部分因为监管缺失,管理不力,沦为金融圈的万金油“通道”:任何不合规、垃圾资产,通通可披金挂银,包装成合规“优质”项目。

一个更为隐秘的行业潜规则是,P2P正在利用这些交易所,绕过网贷新规众多硬性门槛。

一些专门嫁接小网贷平台和金交所合作的“拉皮条者”,也开始出现,成交一笔,可提成几十万,甚至上百万。

部分地方交易所,正在成为一个极为畸形的金融体,余毒四散。

01 招财宝风云

12月20日,蚂蚁金服旗下招财宝发布公告称,“侨讯第一期至第七期”和“侨信第一期至第七期”私募债,由于资金周转困难无法按时还款。

而逾期金额高达3.12亿元。

此函一出,业内哗然。

仔细梳理事件的背后,就会发现一个核心细节。

私募产品在中国有两大硬性门槛,第一是不可超过200人投资,第二是每个投资者的最低投资金额,不得低于100万。

对于这两大硬性门槛,都决定了,私募产品不是老百姓的肉。

而在招财宝这次的逾期风波中,侨兴集团却通过粤股交,成功绕过了层层门槛。比如一个1亿元的私募产品,可以由粤股交拆分成100支,变成“侨讯第一期”、“侨讯第二期”等产品——于是,私募产品就堂而皇之变成了“债权”,成功绕过投资门槛,销售给普通投资人。

粤股交,成为整个故事的起点,在中间充当了“通道”的角色。

据公开资料,粤股交是由广东省人民政府金融工作办公室直接主管。

官网显示,粤股交注册资本为人民币1亿元,2013年7月11日挂牌成立,于2013年10月29日正式开业。

尽管有广东金融办的背书,但根据工商资料,粤股交前三大股东分别是招商证券、广发证券和广东省产权交易集团有限公司,说白了是一家“有限责任”公司。

而粤股交与招财宝的合作,只是其业务中一部分。

粤股交副总经理张兴美在公开发言中曾透露,粤股交在2015年挂牌注册企业大概有1200多家,实现了股权和债权的融资60多亿,是阿里的招财宝和京东的重要战略合作伙伴,除了和惠金所等网贷平台合作,也在关注股权众筹等互联网金融领域。

招财宝风波后,粤股交也对媒体表示,已和省金融办成立协调小组,近两天会公布协调结果。

一本财经咨询粤股交的业务人员发现,他们依然在开展业务,只是称“最近风声紧,某些业务不便开展,等后续通知”。

02 地方交易所的前世

类似粤股交这样的股权交易所,在中国被称为“四版市场”。

他们是为特定区域内的非上市企业,提供股权、债权转让和融资服务的区域性股权交易市场。

值得注意的是,区域性股权市场并不由证监会主管,只要当地金融办审批通过,就能建立,并由金融办管理。

与区域性股权交易所类似的,还有一个各地金融办成立的金融资产交易平台,简称金交所。

股交所和金交所,正在成为金融行业一个特殊的存在。

据一本财经统计,全国目前正在运营的金融资产交易所,大约有30多家,而股权交易所,则多达50多家。

“无论是股交所、金交所,都属于要素市场”,连交所总裁、上海交通大学互联网金融研究所所长罗明雄称,“都是地方金融主管部门批准设立的交易场所。”

要素市场的历史,可追溯到上个世纪九十年代中期,当时,因为国企改革,大量国企破产、改革,国有产权需要进行交易。

各省、市政府一拥而上,在全国设立了上百家专门针对这类资产的产权交易所。

刚开始,业务不温不火。

直到2003年12月,国务院国资委、财政部发布“三号文”,明确规定,企业国有产权转让,应当在依法设立的产权交易机构中公开进行。此后,各地的产权交易所业务量暴增。

2008年开始,交易中心独立为相应的交易所,形成交易所集团。“至此,各地交易所大都以国有全资、控股为主,”罗明雄称。

直到2011年年底,陆金所成立,成为了行业的分水岭。

2011年,平安集团旗下的陆金所成立,并收购了重庆金融资产交易所,大胆迈出了行业第一步。

互联网开始加入这场夺金之战。无论是平安、万达、恒大等传统企业,还是互联网新贵们,都开始布局金交所。

“用互联网的手段提升金融资产交易效率,降低交易成本,促进了金融资产交易市场的发展,”罗明雄称。

2015年,蚂蚁金服入股了天津金融资产交易所,同年7月15日,百度在西安设立百金互联网金融资产交易中心。

而京东、腾讯等巨头,也开始有此意向。

因此,说明地方交易所是我国历史上一个特殊时期的产物,但是,完成了历史使命之后,却没有退出历史舞台,并开始演变、进化。

03 进化与畸变

这些金融类的地方交易所,常常游离在主流监管之外,只需要地方审批就可成立,因为监管的缺失,管理经验不善,一部分正在腐烂,成为中国金融体系中的余毒。

从2011年之后,大量的地方交易所成立。

据《财经国家周刊》报道,“当一个交易所运营步入正轨后,年交易额还在100亿元以下的,就会面临较大的经营困难”,一旦收益无法覆盖成本,就可能倒闭。

此时,一门生意开始变得火热。

银行开始利用金交所来实现表内资产表外化,一边将管制资产包挂售至金交所,一边自己用钱买回来,左手卖右手买,“类似机构间的P2P.”

但这些做法,很快引发监管机构的注意。

2011、2012,国务院连续两年颁布清理整顿各类交易场所的指令,交易所被大清洗,违法违规者被清除大半。

但清理之后,又新成立了大量的“金融交易中心”,基本上一省一个(甚至多个),依然由各地金融办直接监管。

这些地方交易中心,为谋生路,开始和火热的互联网金融搭上关系。

“我们一开始的目的很简单,就是为了增信”,某网贷平台负责人表示,他们会和金交所合作,增信资产。

网贷行业,从一开始就伴随着诈骗、跑路等负面状态,为了吸引观望中的投资人,平台绞尽脑汁寻找各种“增信手段”。

“国内投资人比较单纯,对‘政府’、‘国企’等背景有天然的信任”,上述负责人解释,对于一批草根的网贷平台而言,有政府背景、准入门槛较低的金交所,就成为增信的首选。

对于从金交所对接的资产,平台一般会在醒目位置特别标注推荐,“销售效果也比一般的产品好”。

为此,他们需要付出千五的手续费。

除了增信,交易所一个重要的作用,是将次级资产包装成“香饽饽”。

“地方交易所开始成为互金平台的重要通道,起到点石成金的作用,”据某知名平台的前高管透露,一般金交所的营业范围中,就包括发行“理财产品”。

比如,一个P2P平台有一个次贷或垃圾的资产包,金交所只需要用一个资产管理公司或信托公司进行打包,就裹上了一件镶金外衣,包装成一个“理财产品”,并在P2P平台上销售。

因此,很多金交所,还会投资几家资产管理公司,专门用于“包装”资产。

而投资用户查看标的,只能看到产品由某个资管公司发行,无法看到理财产品最终的实际投向。

而在这个过程中,金交所再收取一定的“通道费”。

通常的费用,是根据平台的大小,千分之一到千分之十不等。

这在业内,已然成为一个公开的秘密,很多金交所沦为“通道”,成为万金油式的包装平台,具有“点石成金”的魔力。

即使产品设计得如何巧妙,底层资产,依然未变,风险只是潜藏在了华丽的外衣之下。

最开始,这可能只是通道或包装手段,直到今年8月,网贷新政落地,这些交易所开始成为网贷行业的救命稻草。

04 救命稻草

今年8月,网贷新政发布,增加了对借款人的借款金额的限定:单一的个体、单一的自然人在一个平台上借款上限是20万;单一组织、法人在单一平台上借款上限是100万。

这个政策,本是想让互金行业朝着小额、普惠演变,却让专注挖掘“大额资产”的网贷平台梦断心碎:20万,100万,这些门槛如何绕过?

疲于寻求破解之道的平台们,突然发现,金交所,居然就可以轻易绕开这些监管死穴。

比如一家P2P公司,手头有一千万的标的,他将资产交给金交所,用“资产管理公司”包装一层,就可重新流回到P2P平台销售,成功绕过了100万的门槛。

网贷新规针对的只是网贷平台,而金交所完全不在监管之列。

除此之外,早在2011年,国务院38号文件已规定,“除法律、行政法规另有规定外,权益持有人累计不得超过200人”。

而金交所操作的模式,就类似此前的粤股交,将一个大的资产包,拆分成多个小包,每个小包的销售人数不超过200人,就成功绕过了监管。

不管是资金端,还是资产端,金交所就能帮助网贷平台完美绕过新规。

“连交所的控制比较严,需要对接的网贷平台满足国资背景、上市背景、或几轮风投,也会进行风控和尽调,”罗明雄称。

如果金交所接入资产,能加一层风控,可能对行业也算好事。

“但事实上,大部分金交所没有风控能力,只是一个包装渠道,”业内人士称,实际上,大部分金交所只是中介机构,提供撮合业务,本身不担保,逾期也不垫付。

说得再直白一点,就是有政府免死金牌和牌照的p2p平台。

在这样的背景下,一些专门嫁接小网贷平台和金交所合作的“拉皮条者”出现,生意火红。

陈曦是一家金融中介机构的负责人,她现在从事的“生意”,就是专门帮助网贷平台对接金交所 ,“绕过监管”。

一般大的平台,特别是国资、上市背景的P2P平台,都可以自己去金交所“寻求”合作。

而背景资历不够的平台,就需要中介机构的引荐。

陈曦已打通了十几家金交所,“他们也愿意接这个生意,坐地收钱”。

据她透露,实际上的“打通”,还是需要“给相关领导塞钱”。

陈曦现在给P2P的合作方式,主要是两种,一种是“会员制”。

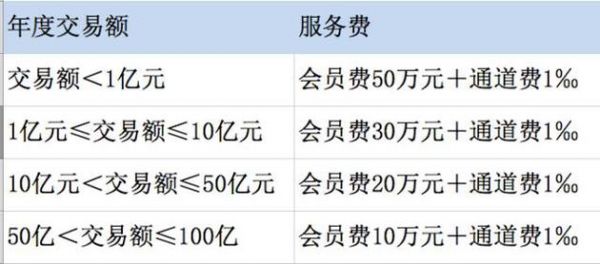

▲ 陈曦提供的合作

报价单根据年度交易金额的多少,一次性支付10到50万的会员费,另外加千分之一的通道费。

这种方式,适合长期合作者。

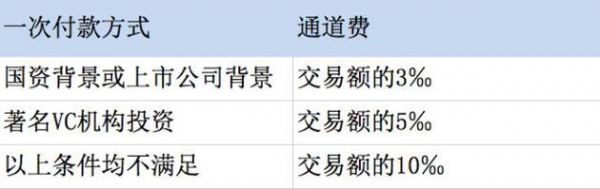

而另一种方式,就是单次合作,根据合作方的背景不同,单次提成可达到交易额的千分之3到10.

▲ 陈曦提供的合作报价单

从8月份至今,陈曦已促成10单生意,除了“打点”金交所的相关领导,自己获利几百万。

而类似陈曦这样的“中介”并不少,他们抓住了网贷时代的“小辫子”,赚得盆满钵满。

2015年9月,证监会注意到股交所的地下操作,下函提到部分私募债借道“区域股权交易中心+互联网平台”进行“大拆小”的违规行为,招财宝当时还曾被点名批评。

而在金交所领域,监管就一直迟迟缺席。

2011年底,国务院出了一个38号文件,2012年,又出了一个37号文件,两个都是针对大宗商品交易、期货类交易所有一个指导性意见,其中也没有具体提到金交所。

有意思的是,此后,居然再无单独针对金交所的指导性文件。

这些金交所就“各自为政”,天高皇帝远地拓展着业务——针对这些交易所,形成了一整条的产业链,各种金融机构,各取所需地借此大开方便之门。

“至今,我都想不清,这些地方交易所存在必要性,”某业内专家称,地方交易所监管困难,部分平台正在成为金融领域的畸形产物。

他们的前身,只是国企产权交易的平台。

如今,他们是否已完成历史使命,该退下舞台?