巨头们在的科技金融领域一直都很热闹,融资消息和上市传闻从未间断。而从年初就被传正在寻求融资的京东金融,终于有了新进展。

有消息称,京东金融近日已融资至少130亿元(约20亿美元),估值1200亿元。较去年的600亿元估值已经增长一倍。

消息人士称,此轮融资的主要投资者包括中金公司(CICC Capital)、投资银行中国国际金融有限公司(CICC)、券商中国证券(China Securities)、私募股权公司中信资本(Citic Capital)和中国银行(bank of China)投资部门BOCGI.

京东金融对外的回应称,此轮融资尚未完成,拒绝置评。

值得注意的是,在这轮的融资中的投资机构,都有着国资的背景,如果融资消息坐实,它们将成为京东金融正需要的有力“背书”。

刘强东曾经说过,京东金融有望在2020年之前成为全球金融科技公司TOP3.但是目前相比其他家的金融业务,京东金融的实力着实还差了点,最明显的短板还是牌照。

虎嗅作者杨舒芳在文章《撕开科技的外衣,京东金融还是那家“牌照荒”的金融公司》中就有提到,在BATJ四大互联网巨头的金融科技阵营里,京东所拥有的牌照数量不及BAT,而且对比阿里的网商银行、腾讯的微众银行、百度的百信银行,京东是四家中唯一没有银行牌照的。

此外,京东金融还缺失保险、证券、消费金融和个人征信等牌照。

究其原因,很大的可能是监管方面对其实际能力还存在质疑,故而银行、保险、基金等几个行业内所谓的“大牌照”,一直没有获得监管机构的放行。

如果这次的融资结束,有了投资者的助力,京东金融拿下牌照的难度系数应该会小很多。

虽然在牌照的问题上捉襟见肘,京东金融却似乎从来都没有表现出对牌照的渴求,因为它对自己的定位从来都表达地十分清晰:一家全球领先的数据驱动型科技公司。京东金融官方曾经向外传达过,公司的核心资产是数据能力和技术能力。京东金融CEO陈生强也多次表示过,京东金融未来的定位将不再做金融。

对于金融平台的监管,只会趋严,而不直接触碰金融业务,向科技业务转型,是避免触线的前提。“未来京东金融的收入,将来源于服务金融机构产生的服务性收入,而不是拥有资产所获得的收益。”陈生强在接受《财经》杂志的采访时如此说过。

京东金融果真可以做到“不如其名”吗?恐怕对依然以“金融”命名的公司们来说,“去金融化”更像是一个伪命题。

去金融化是京东金融正在做的事,但是目前来看,略有难度。因为现实的状况还是,京东金融目前一半以上的营收,都来自于消费金融。

今年5月份,自媒体“开柒”曾曝光出京东金融的融资推介材料。资料显示,京东金融2017年四个季度的收入分别为18.1亿元、24.2亿元、27.7亿元和33.3亿元,总收入为103.3亿元。

而京东金融的四大核心业务板块(消费金融、供应链金融、支付业务、财富管理)中,消费金融(京东白条、金条)的收入占比正在持续上升,2017年第四季度,消费金融已经占到了总收入的55%.

图片见水印

有京东金融公司人士向《财经》杂志透露,现在京东金融的估值是按业务条线单独估值之后再融合到一起的,所以京东金融不可能“放弃”已有的业务,毕竟服务性收入总量较低,利润率再高也支撑不住整体。而且如果没有一线的金融业务经验,科技类公司很难真正具备服务金融机构的能力。

而且,想要做世界第三的京东金融,还有着比蚂蚁金服和微众银行高出不少的消费贷和现金贷不良率。

2017年,蚂蚁金服和微众银行的现金贷不良率分别在0.7%、0.6%,而京东金融达到了1.3%;蚂蚁金服的消费贷不良率为1.8%,京东金融则达到了3.4%.

图片见水印

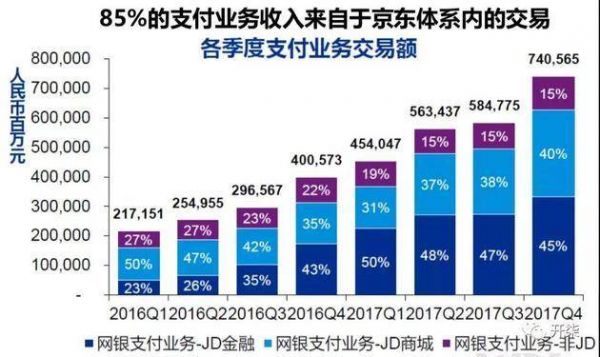

电子商务研究中心的研究显示,京东目前拥有拆分后的京东金融约40%的收益权。但是,京东金融和京东的业务挂钩并不明了,目前所看到的仅有关联,是在上述融资推介材料中显示的,京东金融的支付业务收入有85%来自于京东体系内的交易。

图片见水印

当然,关于京东金融的盈利状况,外界更不得而知,但在年初刘强东给京东全体员工的一封内部信中有透露,京东金融已经实现单季盈利。

自从京东金融分拆出来之后,“即将单独上市”的消息就源源不绝,最新的说法是,融资顺利的话,京东金融计划于2019年~2020年在A股实现上市,到时候只怕还是会脱下“科技”的外衣,露出扭捏的“金融”本质,而能不能更加体面地走上上市之路,还是要看这两年,京东金融的“去金融化”能进行到哪一步了。