伴随着5G、AI、大数据、云计算等新科技的发展,越来越多的银行金融机构开始选择用AI机器人代替传统的人工服务。以智能客服为例,预计到2022年,智能客服将替代超过70%的金融机构人力。值得一提的是,不仅客服的部分工作由机器人代替,外呼电销业务中的部分工作也开始由AI机器人“接替”。

不久之前,百应科技与国内某知名银行携手合作,双方完成了银行呼叫中心的数字化转型升级,部分业务已实现全面AI化,带来了更优质的客户体验。

▍当前面临的主要难题

当前,银行金融行业普遍面临着线下流量见顶、渠道获客成本高、人工客服效率低、普惠金融覆盖率不足等诸多难题。比较突出的问题,主要有以下几点:

- 产品推荐:传统业务模式下,主要通过银行客户经理对客户进行理财产品推荐,人工成本高,效率低。而后来移动互联网的诞生,拓宽了用户触达 渠道,但对用户的个性化推荐及复杂业务场景下的应变性仍需加强;

- 客户服务:传统业务模式下的客户服务以人工为主,成本高、效率低;

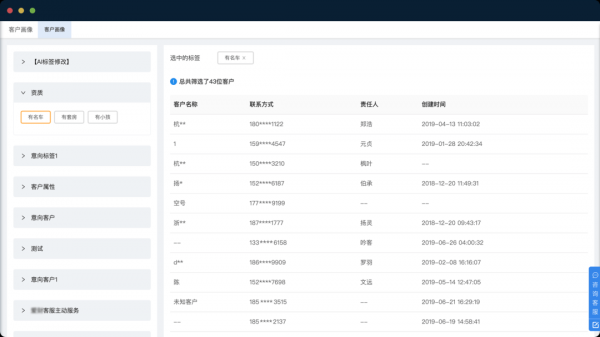

- 客户挖掘:对现有存量客户的价值挖掘,由于缺乏数据完整性而束手无策;

- ......

▍百应“AI+银行”解决方案

针对上述痛点需求,百应科技提供了囊括AI语音机器人、客户呼叫中心、线路资源市场、大数据中心等在内的一站式解决方案。该方案主要从信用卡业务推荐、贷款类营销外呼、智能催收提醒等多个场景切入,通过百应「智能呼叫中心」精准触达转化目标客群。同时,百应还将围绕各生命周期用户进行洞察分析,为每个阶段的客户匹配定制化的外呼策略,全面助力银行机构提效降本。

下面,我们就来详细了解一下吧!

01.千人千面话术定制,开启“智能催收”模式

众所周知,贷款业务是银行的最重要收益来源,但贷款预期催缴一直是个艰难的工作。问题原因一般包括:

- 银行呼叫中心上千名坐席,一天打10万多通催缴电话,而真正可接通的有效电话数量极为有限;

- 由于人工坐席组人员流动性大,且需要经过专业培训才能上岗,这无疑也是一笔巨大的人力成本支出;

- 催收过程通常不会一帆风顺,“一招鲜”的策略几乎不存在;

为了提升银行催收效果,百应「智能外呼」还提供了各类场景下的AI话术模板。由智能外呼机器人针对不同的客户在不同时间,灵活运用不同的催收话术,同时支持定时呼叫、智能统计分析、服务评价等功能,最终实现了“千人千面”的智能沟通。

在正式上线后,百余个「智能外呼」机器人可以日均拨打数万通电话,大大减轻了人工坐席组的压力。在催收还款率上,与原先的人工催收方式效果相当,但对应的人工成本下降了超过60%。

与此同时,银行方面不仅很好地维系了客户关系,还重构了与客户之间的数据链路。在每次任务结束后,系统后台会自动生成一份《外呼分析报告》,包括电话接通率、平均通话时长、通话状态等指标。借此,管理者可以快速发现问题所在,不断优化催收策略。

02.更出色的智能表现,接近真人的互动感

现如今,「智能外呼」已经被看作是打破银行传统外呼模式人工成本高、客户反馈一般等现状的利器,也是银行高效维护客户关系的创新尝试。

具体表现在,百应AI语音机器人可以基于语音识别(ASR)、语音合成(TTS)、自然语言理解(NLP)等技术,可快速应答客户提问,支持多轮会话,做到有问必答。在整个沟通过程中,AI机器人实现全自然真人语音交流,亲切自然,通话过程中支持随时打断!

此外,百应AI机器人也学会了“聪明”地与客户交谈。基于NLP、知识图谱、关键词强化等技术,AI可以准确理解客户意图。借助不同年龄段、性别、地域的客户画像,AI语音机器人可采用差异化的营销话术进行营销外呼,提供个性化的金融产品服务。通过持续不断的调优策略,「智能外呼」可有效剔除超过80%的无效客户,外呼效率大幅提升,人工成本显著降低。

在此基础上,AI语音机器人自动筛选出高意向等级客户,其中A类客户意向转化率高达58%以上,直接带动业绩提升。同时,你也可以选择在AI机器人判断出意向客户后,立即切换到人工接听。无缝的人机切换体验,让你第一时间把握商机!

在合适的时机下,AI机器人还能够化身“金牌客服”,引导客户自助办理业务。比方说,当客户提出没钱还款时,AI机器人可以体谅客户暂时出现的资金周转困难,提供可行性较强的解决方案,比如指导客户办理「分期还款」。如此周到的服务体验,谁不爱呢!

03.打通数据全链路,全量质检更省心

如果说提升外呼获客效率是业绩提升的关键,那么“以客户体验为中心”就是品牌核心价值的体现。尤其在银行金融行业,便捷的金融服务、良好的客户口碑,都将成为商业竞争中的差异化优势。

值得一提的是,百应「AI中台」能够帮助银行机构轻松完成贷款、理财等营销话术的合规检测。通过高质量音频数据的获取,系统平台运用AI、大数据技术成功降低了音频数据训练的复杂度,基于“敏感关键词”语音检测销售话术的合规性,最终生成清晰明了的分析报告,从而为客户提供更优质的服务体验。

不仅如此,「智能质检」系统还能够全量覆盖呼叫业务的通话录音,做到“不遗漏,不放过”。依据质检模型对录音进行质检,系统拥有丰富的行业质检模型,覆盖80%的质检场景。同时,通话质检模型支持行业自定义,灵活可配的建模规则。

在「智能质检」的加持下,银行质检中心人员的工作效率得到了极大提升,产品营销过程的风险得到有效控制。对业务部门而言,最直观的智能外呼接通率得到了大幅提升,客户投诉情况明显减少。

▍写在最后

在AI、大数据等技术的协同作用下,我们发现银行客户群体的交易决策成本正在逐步下降,个性化的需求和潜在价值将被不断挖掘。可以预见的是,在未来我们足不出户,就能享受到投资理财、消费金融、个人授信、业务办理等各项金融服务,科技将让我们的生活更加美好!

可以说,未来的金融服务不仅将打破服务场景局限,还能够打破物理时空的局限,以用户的活动场景为中心,线上线下双向互为入口,形成用户、产品和场景的完美融合。