无论是新兴的互联网公司,还是传统的金融机构,近来都表现出对农村金融的强烈兴趣。

在“中央划定四家金融机构为农村金改的主力”消息传出的近段时期,新兴的互联网公司也在密集布局农村金融。去年12月,京东高调宣布与格莱珉合作,进军农村金融;阿里蚂蚁金服宣布将农村金融市场列为下一步重点拓展领域。其他一些P2P的互联网金融机构,也尝试在农村金融领域里大显身手。

新抵押品的增加似乎即将来临。据21世纪经济报道了解,人民银行总行正在牵头制定农村承包土地经营权抵押贷款管理办法。

作为盘活农村土地资产的重要手段,农村承包土地经营权贷款在过去五年多的各地试点中进展如何?碰到哪些困难?新兴的互联网公司,又如何跨越抵押物屏障,搅动未来农村金融的格局?

黑龙江、重庆、湖北贷款规模较大

2010年前后,四川、浙江等一些市县试点农村承包土地经营权抵押贷款以来,其所面临的窘境横亘多年。

法律层面,目前,《担保法》第37条第2款、《物权法》第184条第2款规定,农村耕地等集体所有的土地使用权不得抵押。高人民法院《关于审理涉及农村土地承包纠纷案件适用法律问题的解释》第15条也规定:“承包方以其土地承包经营权进行抵押或者抵偿债务的,应当认定无效。”

技术层面,价值评估、成本控制、抵押物变现方面依然困难重重,步履蹒跚。

中央农村工作领导小组副组长、办公室主任陈锡文接受媒体采访时表示,全国已有19省的相关地区正在开展试点,其中包括北京、四川、湖南等地陆续有金融机构启动农村承包土地经营权抵押贷款业务,涉及金融机构包括中国邮政储蓄银行及各地城商行等。

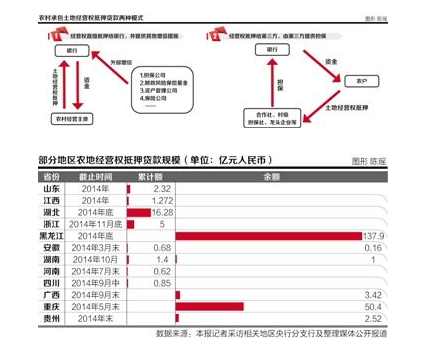

21世纪经济报道记者逐一向人民银行各省分支行去函了解这一业务的最新进展,截至发稿,哈尔滨中心支行和贵阳中心支行提供了反馈。综合21世纪经济报道根据公开报道的信息梳理,目前农村承包土地经营权抵押贷款规模位于前列的省份包括黑龙江、重庆、湖北省等(各省数据见附图)。

人民银行哈尔滨中心支行提供的数据显示,截至2014年底,黑龙江省农村承包土地经营权抵押贷款余额137.9亿元,同比增长70.5%.

据21世纪经济报道了解,作为农村金改主力,农行和邮储行均已下发专门针对农村承包土地经营权抵押贷款的管理办法。

邮储方面告诉21世纪经济报道,目前邮储行的农村承包土地经营权抵押贷款主要在黑龙江、吉林、北京、山西等部分地区开办试点。截至2014年末,邮储行累计发放农村承包土地经营权抵押贷款约为8亿元,笔数约达8000笔;贷款余额约为6亿元,笔数约达7000笔。据此计算,每笔贷款金额约为10万元左右。

人民日报报道显示,截至2014年9月末,农行已在吉林、湖北、福建、重庆和山东开办了农地经营权抵押贷款业务试点,累计发放贷款3.93亿元,支持农户2280个。

土地经营权:评估和处置难题

以农村承包土地经营权作为抵押品进行贷款融资,首先要对抵押物进行评估,这同样面临许多难题。

据21世纪经济报道梳理,抵押物评估主体主要有三类:当地土地流转平台、政府部门(人行、农口职能部门等)以及市场化的评估公司,如齐鲁农村产权交易中心吸纳有资质的15家评估公司、招投标公司等作为会员单位,聘请农业、林业、畜牧业等方面的100多位专家组成专家库。

人民银行贵阳支行告诉21世纪经济报道,该省比较有代表性的“荔波模式”,是由“相关单位会商制定并公布本区域内农村承包土地经营权基准价格”,如在公路沿线及县城周边以经济作物种植为主的土地为1300元每亩,对于距县城周边较远,以传统农作物种植为主的土地为910元每亩。

抵押登记部门主要分土地流转平台和政府农口部门两类。但各地对待经营权抵押的确认也有所不同。比如,浙江丽水由县级政府向经营主体发放“土地流转经营权证”;江苏东海的做法则是,经营主体凭土地流转合同到农村产权交易所取得一张编号唯一的鉴证书;河南邓州,经营权的确认必须召开村民大会,村小组要出具相关证明,以落实承包经营权的真实性和无争议。

农村承包土地经营权抵押贷款大的难题是抵押物处置。有业内人士认为,目前中国很多土地流转平台发育不成熟,或者“只是搭起来了一个架子”,和真正的土地流转平台相距甚远。因此在抵押权之上引入各种担保、兜底等条款成为各地风控“创新”的主要模式。

几类增信模式

据21世纪经济报道梳理发现,各省在探索经营权抵押贷款时本质上存在两类增信模式:

一是经营主体将土地经营权直接抵押给银行,并在基础上增加其他动产、不动产抵质押,或进行外部增信。有业内人士认为,引入担保之后的抵押权贷款只是“形式上的抵押”,因为土地经营权是“第二位的约束”,而“担保才是第一位的约束”。

增信模式主要包括:1.由当地政府成立官方农村资产管理公司,负责收购不良农村金融资产,起到“兜底”作用。采用这一模式的如山东潍坊、重庆、甘肃陇南。潍坊市金融控股集团组建了农村资产经营管理公司, 作为市政府授权机构,收购不良资产。

2.由财政提供风险补偿基金兜底,或按一定比例与银行分担贷款损失。采用这一模式的有山东胶州、莱芜等多个市县,及贵州荔波、湖南岳阳、宁波奉化、江苏东海、重庆、河南邓州等地,这是一种被广泛采纳的模式。财政出资通常在几百万至上千万元之间。

3.担保公司担保,具体而言,存在政府、民营、村集体等多种担保主体。21世纪经济报道梳理的案例中,以政府出资成立担保公司为主。比如,枣庄市政府以1亿元财政资金成立金土地融资担保公司;大庆市肇源县筹集1000万元设立专项基金,注入大庆市农业担保公司,为该县土地流转提供高1亿元的专项保证。

二、反担保或与物权公司合作模式。

由合作社、村级担保组织、协会、龙头企业等为农户提供担保,农户以林权、土地承包经营权等对合作社(协会、担保委员会)进行反担保。采用这一模式的有甘肃陇南、宁夏同心、浙江丽水、福建等地。

这种模式下,银行将抵押贷款的处置风险外化。一旦发生违约,由担保方直接代偿,而土地经营权并不由银行直接处置,而是可以流转到担保方进行内部处置。

邮储银行90%以上的贷款也采取了类似模式,不同的是需要农民将经营权直接流转到政府指定的物权公司,而非提供反担保。由物权公司作为担保和流转平台,当借款农民无法偿还银行贷款时,由物权公司先行偿付贷款本息,再通过流转经营权来实现债权。

邮储银行告诉21世纪经济报道,通过与物权公司合作的方式,基本解决了土地承包经营权在确权登记、流转交易方面的困难。因此,此种模式较农民直接将土地抵押给银行的方式风险性更低。

互联网公司:“去抵押化”

相较于传统金融机构必须面对在抵押物评估、处置上的难题,以及在增信模式的创新,互联网公司则呈现明显的“去抵押化”特征,更多采用供应链金融、众筹、信用贷款等方式涉足农村金融。

阿里聚划算平台曾于2014年3月、9月与一家电商公司合作上线过两期“聚土地”项目:消费者认购土地套餐,获得指定土地上全部农作物产出。这一项目曾被媒体称为“耕地宝”。

与阿里合作的浙江侬联电子商务有限公司CEO章新光告诉21世纪经济报道,这更像是 “预售式众筹”,消费者参与“预售”获得的并非土地份额,而是特定土地的使用权和收益权。

章新光认为,这种模式其实属于农村“供应链金融”范畴,再造了农村经营主体获得资金的流程和方式。公开数据显示,聚土地第一期项目共认购土地面积465亩,项目销售额228万元,每亩获得的资金约为5000元。

章新光称,未来不仅要跟蚂蚁金服合作,还会“跟相关商业银行合作”,但“整体思路还不方便透露”。

蚂蚁金服在2014年10月的“小微分享日”上,曾披露下一步的三大战略:农村金融、移动与国际化。随后,支付宝钱包向外界披露了一项面向三四线城市和农村的发展计划,表示将通过移动平台和云计算及数据技术改善三四线城市的医疗、交通、公共服务水平,并推动“移动金融服务”在农村的普及。

蚂蚁金服方面对21世纪经济报道表示,由于正在做2015年规划,尚无法透露进一步信息。

京东则选择了与格莱珉银行合作,瞄准的是农村小额信贷。后者是由“穷人的银行家”、2006年诺贝尔奖得主穆罕默德。尤努斯与1976年在孟加拉国创立,主要向贫穷的农村妇女提供小额信贷,其“颠覆传统”的金融模式已在全球100多个国家复制出近180个项目。

一位接近合作项目的人士告诉21世纪经济报道,格莱珉利用其风控网络帮助京东“渠道下沉”,抢占农村市场,京东则利用众筹平台等互联网金融模式为格莱珉中国业务对接资金。上述人士说,比如,京东可以提供电动车等商品,农村居民以“京东白条”形式购买,相当于发放了一笔生产资料贷款,后期再通过格莱珉风控体系确保资金回收。

尤努斯中国中心执行长、格莱珉中国公司执行总裁高战告诉21世纪经济报道,经过近四十年建立起的一套独特的适应底层农村的风控系统是格莱珉的核心技术:成立 “非联保”的五人妇女借贷小组、第一次发放贷款前进行5-7天的培训、每周中心会议、与借贷者约定诸如“不让小孩辍学”、“保持环境整洁”等十六条公约等。

对于格莱珉来说,信贷只是一种媒介,通过这个媒介格莱珉介入社会底层,帮助他们重建社会网络。本质上来说,格拉珉的风控体系超脱了传统金融机构对资产和物质关系的盲目崇拜。

另一家P2P机构翼龙贷也采取了类似的思路。根据翼龙贷方面提供的数据,其主营小额信用贷款,贷款95%涉农,金额约27亿。用于农畜牧业生产经营、经济实体资金周转等占绝大多数,消费类贷款占比很少。

“农户不像城市人会在各种金融机构或互联网上留下足够多的金融痕迹。农村金融目前必须以线下风控为主,虽然是笨办法,但也是最有效的。”翼龙贷方面对21世纪经济报道表示,其风控模式主要为贷前家访、多级审核和贷后管理。

翼龙贷称也在关注农村承包土地经营权抵押贷款的发展,但未来业务重心仍在小额信贷领域。2014年11月,联想控股宣布投资翼龙贷。翼龙贷方面称,正在推进与联想控股的现代农业板块企业的协同,探索农业产业链金融的新模式。